Россияне, являющиеся ИП или получающие дополнительные доходы, обязаны раз в год заполнить декларацию 3-НДФЛ. Это вид статистической отчётности, которую нужно предъявить в контролирующие структуры. Ещё этот отчёт заполняется для получения налогового вычета.

Особенности российского налогообложения

В РФ существует прямой налог на доходы физлиц, который обязаны оплачивать все россияне. Он рассчитывается в процентном соотношении от общей суммы доходов ФЛ. В налоговую базу не включаются налоговые вычеты и освобождённые от налогообложения различные суммы. Порядок исчисления налога регулируется ст.226 НК России.

Декларация

НДФЛ выплачивается из общей суммы доходов, полученных за прошедший год. Прибыль выражается в денежном эквиваленте. Сумма налога подсчитывается в целых российских рублях.

Существующие налоговые ставки установлены ст.224 НК России. Их величины — 9, 13, 15, 30, 35 процентов. Для каждого конкретного случая предусмотрена своя ставка налогообложения. Основная — 13%. Для призов и лотерей, процентных доходов по крупным банковским вкладам, суммам за использование кредитных денежных средств существует ставка в 35%. Для лиц, не являющимися налоговыми резидентами, величина налога — 30%.

Обратите внимание! Кроме налогов существуют ещё и налоговые вычеты. Это суммы, на которые разрешено уменьшить прибыль. Вычеты бывают стандартные, социальные, имущественные, а также профессиональные.

Официально трудоустроенные граждане НДФЛ платят со своей зарплаты. Расчёт налога совершается бухгалтерией. Если россияне являются ИП или получают дополнительную прибыль, например, от проданного имущества, то им необходимо самостоятельно декларировать свои доходы, рассчитывать налог и перечислять деньги в бюджет. Также нужно сдавать отчётность в местную ИФНС.

Что собой представляет ф. 3-НДФЛ

Декларация — это документ, в котором отображаются сведения о доходах физлиц за год и начисленных налогах. Гражданам следует самостоятельно рассчитать величину налога и подать НД в налоговую. Вопросы, которые регулируют заполнение 3-НДФЛ, Налоговым Кодексом. Кто является налогоплательщиком и когда сдавать отчётность, сказано в ст.227-228 НК.

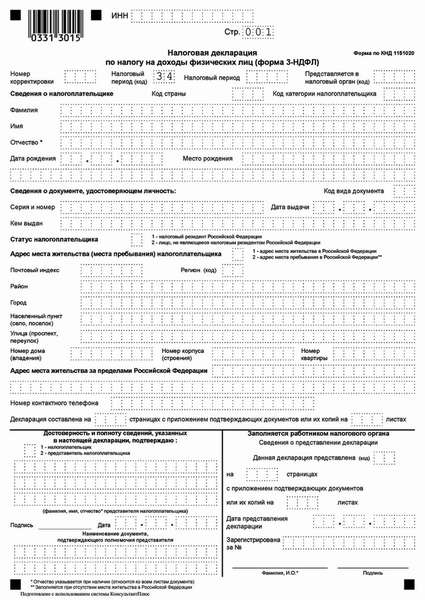

Новая НД (образец)

Как заполнить 3-НДФЛ

Кто должен сдавать отчётность:

- физлица, которые занимаются предпринимательством и числятся на общей системе налогообложения,

- нотариусы, преподаватели, адвокаты, юристы с частной практикой,

- лица, продавшие жильё или машину, которыми владели не больше трёх лет,

- граждане, имевшие дополнительную прибыль от аренды,

- россияне, получившие доход за границей (кроме военнослужащих),

- физлица, имевшие дополнительную прибыль по выданным кредитам,

- граждане, получившие лотерейные выигрыши,

- лица, унаследовавшие права интеллектуальной собственности,

- граждане, получившие в подарок деньги или иное имущество от чужих людей,

- россияне, которые хотят оформить вычет от покупки квартиры или земельного участка под строительство дома,

- лица, желающие в будущем получить стандартный или соцвычет (например, вернуть деньги, потраченные на обучение).

Кому не нужно сдавать отчётность:

- людям, получившим имущество или деньги в наследство от своих родственников,

- лицам, продавшим имущество, принадлежавшее им более трёх лет,

- россиянам, получившим премии от государства,

- гражданам, получившим подарок от своего родственника,

- физлицам, получившим подарки стоимостью менее 4 тыс. рублей,

- россиянам, получившим доход от подсобного хозяйства.

Обратите внимание! Бланк по ф. 3-НДФЛ следует заполнить и предоставить в ИНФС в бумажном или электронном виде. Если декларация заполняется на бумажном листе, нужно скачать форму из интернета и распечатать её на принтере. Составление налоговых деклараций требует внимательности и достоверности, ложные сведения могут привести к штрафным санкциям.

Сама форма содержит информацию, предоставленную на нескольких страницах. Все лица, сдающие отчёт, должны заполнить титульный листок, разделы 1 и 2. Листы, начиная с А и заканчивая И, заполняются с учётом конкретного случая.

В отчётность вносится информация об особе, её паспортные данные. Обязательно указываются полученные за год доходы, производится расчёт суммы налогов. При необходимости в документ заносятся сведения по разного рода вычетам.

Как правильно заполнить НД, пример

Заполнить 3-НДФЛ онлайн

Декларация по ф. 3-НДФЛ составляется согласно Приказу ФНС № ММВ-7-11/822. Подаётся документ по месту своей регистрации в ИФНС.

Как сдать отчётность:

- лично, придя в местную ИФНС, имея при себе 2 экземпляра НД и комплект бумаг, согласно своему налоговому случаю,

- самостоятельно, отправив заказное письмо с детальной описью всего вложения по почте (один экземпляр НД, пакет документов, согласно своему налоговому случаю),

- самостоятельно, зайдя на сайт ФНС,

- самостоятельно на портале Госуслуги,

- с помощью посредника, предоставляющего услуги в заполнении декларации 3-НДФЛ, предварительно оформив нотариально заверенную доверенность.

Какие изменения в новом издании НД:

- титульная графа — удалена строка об адресе ФЛ,

- при расчёте вычета в листке Д1 нужно внести кадастровый номер конкретного объекта,

- в листы З и И добавлены графы по инвестиционным вычетам,

- добавлена графа для соцвычета, связанного с оплатой за оценивание квалификации.

Правила оформления НД:

- заполняется отчёт шариковой ручкой или печатается на компьютере,

- исправления в нём не разрешены,

- запрещена двусторонняя печать,

- стоимостные величины заносятся в рублях/копейках, величина налога — в целых рублях,

- текст пишется печатными большими буквами,

- в незаполненных графах проставляются прочерки,

- все страницы нумеруются, а на каждой ставится подпись и дата.

Краткая пошаговая инструкция по заполнению:

- титульный листок — содержит информацию о налоговом периоде, коде ИФНС, личных данных и категории ФЛ, коде страны,

- раздел 1 — заносятся коды КБК, ОКТМО и величина налога на основании итогов раздела 2,

- раздел 2 — производится налоговый расчёт на основании информации из листов А-И,

- л. А — на основании платёжных документов заносятся суммы полученной прибыли на российской территории,

- л. Б — записываются сведения о прибылях, полученных за пределами страны,

- л. В — заносятся доходы ИП и от индивидуальной практики,

- л. Г — указывается прибыль, которая не облагается налогом,

- л. Д1 — сумма имущественного вычета (покупка жилья на 2 млн.руб. или оплата ипотеки на 3 млн.руб.),

- л. Д2 — сумма вычета от проданного имущества (1 млн.руб. — на жильё, 250 тыс.руб. — на иное имущество),

- л. Е1 — суммы на стандартные или соцвычеты,

- л. Е2 — заносятся вычеты по пенсионным взносам и инвестициям,

- л. Ж — заносятся суммы профессиональных и имущественных вычетов от проданной доли в уставном капитале,

- л. З — вносятся доходы/расходы по ценным бумагам,

- л. И — рассчитывается налоговая база по прибыли от инвестиционной деятельности.

Пример заполненного отчёта.

Образец заполнения

Заполнить НД можно непосредственно на сайте ФНС в программе «Декларация 2017». Пользователи с этой же целью могут воспользоваться «Личным кабинетом для ФЛ». Он также находится на этом сайте и даёт возможность занести свои данные и через интернет сдать НД по ф.3-НДФЛ. Каждая из этих программ предоставляет помощь в правильном заполнении декларации. Благодаря ним можно автоматически рассчитать налоговые показатели, сформировать документ и отправить его в налоговый орган по своему месту жительства. Воспользоваться этой услугой могут лишь те граждане, которые имеют электронную ЦП.

Чтобы сделать 3-НДФЛ и сдать НД через сайт Госуслуги, нужно зайти по ссылке в личный кабинет. В каталоге услуг необходимо выбрать графу «Подача налоговой декларации». Составление документа по форме 3-НДФЛ проводится в онлайн-режиме. Человеку нужно внести данные о себе и о полученных доходах или причитающихся вычетах. После заполнения всех полей документа, НД отправляется в налоговую. Чтобы совершить эту процедуру через интернет, нужно иметь электронную ЦП.

Термины и ответственность за неподачу НД

Сроки подачи НД

Как заполнить 3 НДФЛ на налоговый вычет за лечение

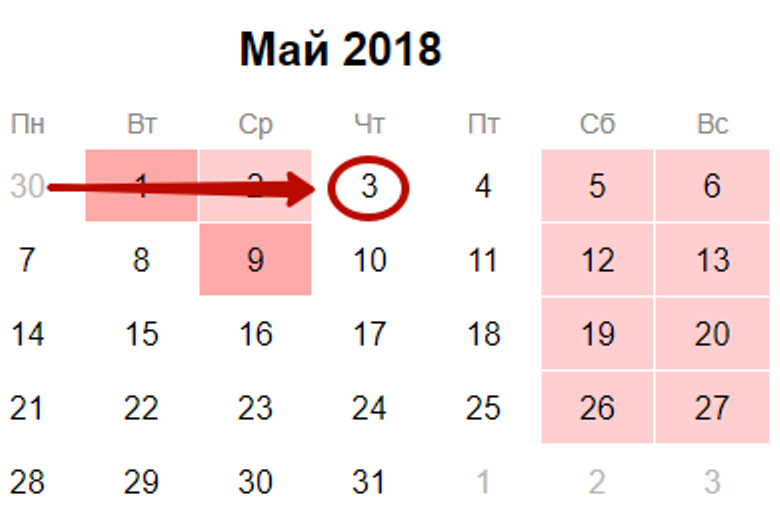

Согласно правилам, составить 3-НДФЛ необходимо до конца апреля (30 числа), но из-за выходных дата перенесена на 3 мая. Заплатить налог следует до 15 июля 2018 года. Физлица, которые хотят оформить вычет, могут представить отчёт в ИФНС в любой день на протяжении всего года. На них санкции за несвоевременную подачу документа не распространяются. Если в отчётности содержатся сведения как о доходах, так и о налоговых вычетах, подавать НД нужно до 3 мая.

Важно! Если россияне вовремя не составят и не сдадут форму 3-НДФЛ в налоговую инспекцию, им начислят штраф. Он равен 5% от неуплаченной в срок суммы налога. Начисляется штраф каждый месяц. Его величина не может быть больше 30% от неуплаченной суммы и меньше 1 000 рублей. Штраф за неуплату налога — 20% от всей налоговой суммы.

Кто поможет составить отчёт

Сделать справку 3-НДФЛ, вернее декларацию, можно самостоятельно. Помощь в заполнении декларации 3-НДФЛ может оказать посредник. Если человеку тяжело заполнить отчёт, он может обратиться в любую аудиторскую фирму, правовой центр или к знакомому бухгалтеру. Узнать стоимость услуги можно на месте или по телефону. Обычно составление декларации стоит недорого. Оплату можно совершить в Сбербанке, другом российском банке или в бухгалтерии компании.

Услуги по платному заполнению 3-НДФЛ предоставляются в Москве ещё и частными особами. Информации о них немало в интернете. Где можно заполнить 3-НДФЛ за деньги, наверняка знает налоговый инспектор. Он сможет и сам объяснить, как подготовить НД. Заказать составление 3-НДФЛ можно в специализированной юридической компании, оказывающей такой вид услуг. Обращаясь в такие фирмы человеку нужно предоставить о себе все персональные данные, на основании которых будет заполняться НД. В случае продажи автомобиля или жилья, нужно дополнительно предъявить договор купли-продажи.