Законопослушные граждане России обязаны вносить налоговые платежи, которые в свою очередь формируют государственный бюджет. За счет этих средств обеспечивается развитие и защита нашего государства. Понятное дело, что есть порядочные налогоплательщики, которые ответственно подходят к исполнению своих обязанностей перед страной, а есть те, кто пренебрегает своим государственным долгом. Чтобы воздействовать на злостных неплательщиков, предусмотрены пени за несвоевременную уплату налога.

Общая информация о налоговой системе РФ

Налоговая система России — это государственный механизм взимания обязательных платежей, сборов и страховых взносов с населения. Основным документом, регламентирующим деятельность данной системы, является Налоговый кодекс Российской Федерации. На основе его положений издаются федеральные законы, которые также обязательны для исполнения для всех субъектов и объектов налогообложения.

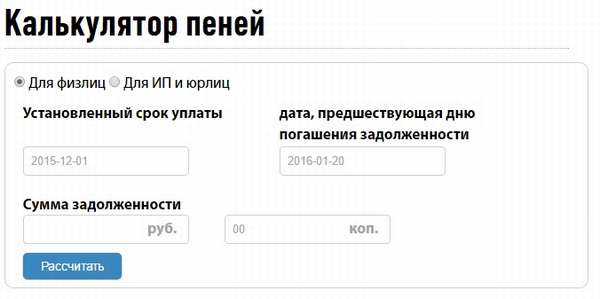

Расчет пеней самостоятельно

Основные принципы при налогообложении:

- равенство и всеобщность,

- сбор платежей только в денежном эквиваленте, исчисляющимся в государственной валюте РФ,

- справедливость налогообложения,

- конкретизация налоговых платежей.

Данные платежи обязательны для уплаты всеми лицами, имеющими доход на территории нашей страны. Отчисления в бюджет производятся только из собственно заработанных средств налогоплательщика. Такие взносы являются безвозмездными и направлены на экономическую поддержку государства.

Во 2-й главе Налогового кодекса РФ, в статье 12 определены основные виды налоговых платежей на территории России. Они охватывают все сферы деятельности физических и юридических лиц и подразделяются на следующие виды:

- федеральные,

- региональные,

- местные налоги.

Налоговый кодекс РФ

Федеральные налоги действуют на всей территории государства и обязательны для внесения в бюджет всеми налогоплательщиками. Например, налог на прибыль обязателен для всех ИП и организаций, ведущих деятельность, направленную на извлечение прибыли.

Региональные взносы устанавливаются отдельными регионами и обязательны для уплаты в зоне соответствующего региона. Но это не значит, что отдельный территориальный налоговый орган может издать по своему усмотрению акт о налогообложении какой-либо определенной сферы.

Важно! Все виды налоговых платежей устанавливаются на основании НК РФ. Непредусмотренные в нем виды сборов недопустимы на территории РФ.

В полномочия региона входит только определение ставки, порядок и сроки налоговых взносов субъектов региона на основании и в пределах, которые установлены для него Налоговым кодексом РФ. Также регионам позволено разрабатывать способы учета налоговой базы, категории налоговых льготников и конкретизировать основания и механизм их применения на практике.

Местные налоговые платежи включают в себя установленные Налоговым кодексом и изданными на его основании актами представительных налоговых органов муниципалитетов. Они обязательны для уплаты на территориях, входящих в этот муниципалитет. Например, в городах и районах устанавливаются определенные ставки земельных налогов. Но все они находятся в границах от 0,3% до 1,5%. Больший процент налогообложения не допускается кодексом.

Все виды налогов в обязательном порядке должны быть уплачены в установленный срок. За намеренное уклонение от своевременной оплаты будет начисляться неустойка. Пени за просрочку капают за каждый неоплаченный день.

Пени за неуплату начисляются за каждый просроченный день

Сроки для уплаты

Срок давности по налогам физических лиц

Статья 57 НК РФ говорит, что сроки для налоговых взносов для каждого вида устанавливаются отдельно, с учетом положений кодекса. Изменять и переносить сроки уплат допускается только в установленном порядке. Срок уплаты обуславливается конкретной датой. Также он может определяться в следующих временных периодах:

- год,

- квартал,

- месяц,

- день (количество дней).

Помимо того, что для каждого вида определяются отдельные сроки уплаты, по ним также ведется отдельный расчет штрафов за невнесение платежа. Разобрать то, как происходит расчет пени можно на примере транспортного налога и налога на прибыль.

Правильный подсчет транспортного налога

Расчет налога на имущество

Необходимо помнить, данный вид государственных платежей относится к взносам, определяемым налоговым органом. Производить оплату по нему стоит только после получения извещения о сумме начисления. Известить налогоплательщика органы обязаны не менее чем за 1 месяц до срока, установленного для платежа. Чтобы заранее знать, какую сумму подготовить, можно использовать онлайн-калькулятор. После внесения необходимых данных сервис быстро выставит примерный счет к уплате.

Размер суммы может рассчитываться непосредственно в отделении инспекции. Тогда взнос производится только после получения уведомления от инспектора.

Если налогоплательщик не имеет доступа к таким сервисам или просто привык считать все расходы самостоятельно, то необходимо воспользоваться следующими формулами расчета.

При владении автомобилем меньше года:

Сумма = Ставка налога для региона × Мощность ТС (количество л. с.) × количество месяцев владения/12 (для 1 месяца или менее налогообложение не предусмотрено).

Если транспортное средство во владении год и более, то расчет немного изменяется:

Сумма = Ставка налога для региона × Мощность ТС (количество л. с.).

При стоимости автомобиля более 3 млн рублей и владении им меньше года расчет производится по следующим показателям:

Сумма = Ставка налога для региона × Мощность ТС × (количество месяцев владения ТС в году / 12 месяцев) × Повышающий коэффициент.

Если владение транспортным средством стоимостью более 3 млн рублей длится более 1 года, то формулу расчета меняется на:

Сумма = Ставка налога для региона × Мощность ТС (количество л. с.) × Повышающий коэффициент.

Примеры расчета

Общая информация о транспортном средстве: автомобиль, мощностью 160 л. с., ставка налога берется из Налогового кодекса. Пример расчета транспортного налога по общим ставкам, если человек владеет автомобилем с мощностью двигателя 160 л. с.:

160 л. с. × 3,5 = 560 рублей.

Если автомобиль в собственности 5 месяцев: 160 л.с. × 3,5 × (5 мес. / 12 мес.) = 233.

При расчете транспортного налога учитываются лошадиные силы ТС

Транспортное средство мощностью 160 л. с., в собственности — год, стоимость авто составляет 3 млн рублей, с года выпуска прошло 4,5 месяца: 160 л.с. × 3 × 1,5 = 720 рублей.

Итак, как видно рассчитать транспортный налог нетрудно. Ставки на него увеличиваются с повышением количества лошадиных сил транспортного средства. Это справедливо, так как от эксплуатации более мощного автомобиля значительнее изнашивается и дорожное покрытие. Конечно, рассматривать один автомобиль «премиум» класса в этом аспекте бессмысленно, но в совокупности такие марки наносят весомый урон дорогам.

Начисление пеней

Невыплата транспортного налога в срок провоцирует начисление пеней. В ст. 75 части 3 НК РФ говорится, что пеня за просрочку налогового взноса начисляется за каждый пропущенный день.

Размер пени по транспортному налогу рассчитывается в процентном отношении от неуплаченной суммы. Процентная ставка пени равна 1/300 от ключевой ставки Центробанка на день просрочки.

Важно! Данная ставка имеет тенденцию к изменениям, отчего расчет начисления пеней усложняется. Например, за 2018 года ключевая ставка меняла свой показатель с 7,5 в феврале на 7,25 в марте. При расчете используется именно тот показатель, который действует на день просрочки.

Данный показатель можно уточнить на сайте Центробанка. Итак, пени за неуплату транспортного налога подсчитываются по следующей формуле:

Пеня = сумма налога × количество дней просрочки × ключевая ставка на день просрочки/300.

Например, сумма установленного платежа — 3000 рублей, ключевая ставка Центробанка за весь период просрочки не менялась и равна 7,2, количество просроченных дней — 6: 300 × 6 × 7,2/300 = 432.

432 — это сумма пени по транспортному налогу.

Общая сумма к уплате = сумма платежа + сумма пени = 3000 + 432 = 3432 рублей.

Если неплательщик имеет физический статус, то процентная ставка в размере 1/300 применяется для всего периода неуплаты. А если статус юридический, то для первого месяца применяется 1/300, а со второго — 1/150.

Обратите внимание! Сумма пени увеличивается пропорционально количеству просроченных дней. Поэтому в интересах граждан скорее погасить задолженность.

Правильный расчет налога на прибыль

Чтобы не допустить переплаты, а при необходимости правомерно истребовать возврат излишней уплаченной суммы, не помешает самостоятельно научиться рассчитывать доход на прибыль. Особенно если учесть, что разница в один ноль, добавленный по ошибке, в автоматической системе расчета сумм может существенно увеличить размер оплаты. Узнать заранее примерную сумму предстоящего взноса поможет собственный расчет.

Расчет цены иска

Из названия понятно, что уплачивается он с прибыли предприятия. Прибыль представляет собой чистую сумму, полученную организацией после реализации услуг, за вычетом всех расходов, связанных с процессом производства.

Итак, прибыль рассчитывается по формуле:

Прибыль = Доходы — Расходы.

- К расходам относятся следующие издержки производства:

- Расходы на сырье или на закупку товаров.

- Заработная плата и взносы во внебюджетные фонды.

- Амортизация.

- Расходы на топливо.

- Услуги сторонних организаций (аренда, связь, аудит и т .п.).

- Прочие расходы.

- Ежемесячные платежи (например, проценты по кредитам).

Рассчитав прибыль, можно переходить к следующему пункту — это сумма налога на прибыль. Согласно НК РФ главе 25 ст. 284 налоговая ставка установлена в размере 20%. В 2018 году из них 3% зачисляются на расчетный счет федерального бюджета, остальные 17 — на счет региона. Отсюда: сумма налога на прибыль = прибыль × 20%.

Например, организация за 2016 г. имеет показатели (без учета НДС):

- Выручка — 200 млн руб.

- Вырученные проценты по займам — 12 млн руб.

- Сырьевые расходы — 80 млн руб.

- Зарплата работникам и взносы за них — 50 млн руб.

- Оплата электроэнергии — 10 млн руб.

- Услуги сторонних организаций — 20 млн руб.

- Проценты по кредитам — 12 млн руб.

Расчет суммы налога:

НБ = (200+12) — (80+50+10+20+12) = 40 млн руб.

НП = НБ × 20% = 40 млн руб. × 20% = 8 млн руб.

Расчет пеней при помощи онлайн-калькулятора

Стоит отметить, что дынный взнос уплачивается ежеквартально или ежемесячно. Если организация имеет выручку менее 15 млн рублей, то от уплаты ежемесячных авансовых взносов она может быть освобождена с предоставлением права вносить необходимые суммы ежеквартально.

Для организаций с большими лимитами выручки ежемесячные взносы обязательны. Соответственно при несвоевременной уплате данных платежей они подвергаются начислению пени согласно общим правилам. Рассчитать сумму пени по налогу можно по формуле, которая уже рассмотрена выше:

СП = СН × R / 300 × КД. Где:

- СП — сумма пеней,

- СН — сумма налога,

- R — ставка рефинансирования Банка России,

- КД — количество дней просрочки.

Для юридического лица со второго месяца неуплаты процентное соотношение ключевой ставки Центробанка берется в размер 1/150. Общая сумма к уплате складывается из суммы назначенного платежа и пени.

Итак, как посчитать пеню за просрочку платежа по налогам и полную сумму, необходимую к уплате, теперь понятно. Конечно, удобнее использовать программированные калькуляторы, но принцип, по которому идет расчет пени по налогам, понимать все равно необходимо.

Важно вовремя вносить платежи. Если своевремнно всё оплатить, то удастся избежать лишних финансовых растрат, а также общения с судебными приставами. Неплатеж может обернуться не только начислением пени, но и может быть расценена как уклонение от уплаты налогов, что согласно ст. 112 УК РФ является уголовным преступлением. Помимо уплаты штрафов, исчисляемых несколькими сотнями тысяч рублей, данная статья предусматривает и реальные сроки лишения свободы.