Если должник не возвращает кредит на жилье в установленные договором сроки, покупка квартиры превращается в ад, банк начинает принудительное взыскание долга по ипотеке. Это происходит не сразу, сначала можно договориться об отсрочке платежа при условии оплаты штрафа. Когда кредитуемый совсем не платит и не собирается этого делать, начинается процесс взыскания, рассмотрим его подробнее.

Когда банк имеет право подавать на взыскание

Если должник ничего не платит, банк имеет право обратиться в суд через три месяца после просрочки кредита, если же хоть какие-то выплаты идут, банк ждет определенное время, примерно пол года.

Взыскание долга по ипотеке

Основание для обращения в судебный орган невыполнение условий поставленных банком заемщику. Не думайте, что можно не платить и финансовая организация ничего не сделает, вы подписали договор, где указано, когда следует вернуть взятую сумму. В суде банк требует полного погашения кредита, учитывая штрафы и проценты.

Как происходит взыскание долга по ипотеке, что оказывает влияние на процесс

Взыскание долга по расписке

Взыскание долга по кредиту, где в качестве залога используется недвижимое имущество, имеет множество особенностей, по сравнению с беззалоговыми и залоговыми кредитами, где в качестве залога применяется имущество другого типа или имущественные права.

Рынок ипотечного кредита и рынок недвижимости тесно связаны друг с другом, поэтому основным аспектом по взысканию задолженности по ипотеке принято считать изъятие заложенного имущества и его продажу на торгах, подобный подход применяется в большинстве стран мира

Банки редко прибегают к продаже залога должника, но метод эффективен и чаще всего покрывает долг. Если этого мало, банк обращает внимание на другое имущество кредитуемого и его денежные средства. Когда все равно не хватает, приходится затрагивать активы, счета должника, а затем обращаться к его поручителям.

Существуют еще факторы, влияющие на взыскание долга:

- договор страхования и возможность закрыть долг частично или полностью страховыми выплатами,

- статус купленной недвижимости, на кого и каким образом оформлено право собственности, состояние имущества к моменту взыскания долга и прочее.

Основные способы взыскания долга по ипотеке с заемщика

Порядок взыскания долга судебными приставами по решению суда

Сейчас существует несколько направлений взыскания долгов с заемщиков. Каждое из них сформировался, опираясь на судебную и банковскую практики мира, а также установленное законодательство:

- Мирное решение вопроса, то есть, досудебные меры. Банк совместно с должниками составляет план, согласно которого, кредитуемый самостоятельно выплатит задолженность без прибегания к серьезным мерам,

- если реструктуризация не помогает, банк снова старается помочь должнику и исключает штрафы за просрочку и санкции, чтобы кредитуемый скорее рассчитался,

- если предыдущие методы не действуют или были оценены бесполезными еще до их применения, банк пускает в ход жесткие меры по быстрому избавлению от долга.

У финансовых организаций нет особого подхода в ситуациях, когда мирным путем ускорить погашение долга не удалось. Крайние меры разрабатываются индивидуально для каждого должника, банк учитывает множество факторов, составляя план действий.

Взыскание на заложенное имущество происходит по нескольким направлениям:

- банк и кредитуемый договариваются, что последний самостоятельно реализует недвижимость под наблюдением банка и погашает долг. Это ему выгодно, ведь он может продать квартиру или дом дороже, чем купил ее.

- банк позволяет должнику сдавать имущество в аренду, при условии что арендных платежей хватит на погашение долга,

- кредитор вынужденно идет на крайние меры и подает иск в суд или, если это прописано в договоре, изымает залоговое имущество и реализует его. Последний вариант хлопотный для банка, так как требует много затрат и имущество бывает не пользующееся спросом, из за чего реализовать его по нормальной цене не удается.

Взыскание с созаемщика и поручителя

Судебный приказ о взыскании долга

Если стоимости заложенного имущества мало, чтобы погасить весь долг, в первую очередь банк предъявит претензии созаемщикам и заемщику, так как на обоих одинаковая ответственность.

Если с них ничего взыскать не удалось, кредитор переключается на поручителя физлица. Конечно он вправе предъявить иск сразу всем созаемщикам и поручителям, но на практике подобное случается редко. Поручитель рассматривается, как запасной вариант, если ничего более не действует.

Взыскание долга по ипотеке с созаемщиков и поручителей мало чем отличается от взыскания с кредитуемого. Сначала начинается исковое производство, если это не помогает, возбуждается исполнительное производство.

Взыскание с бывшего супруга заемщика

С бывшего супруга заемщика взыскать долг возможно в нескольких случаях:

- он выступает в роли созаемщика или поручителя,

- в случае раздела имущества, к бывшему супругу перешли долги по кредитам либо обязательства по договору займа в полной мере или части, которая пропорциональна перешедшему имуществу.

Взыскание долга по ипотеке

В некоторых случаях супруг, закрывший долг по ипотеке в праве требовать возмещение суммы, уплаченной банку. Тогда в рассмотрение берется статус супруга в кредитном правоотношении и проект соглашения о разделе имущества для банка ипотека.

Что делать, если банк подал в суд по ипотеке

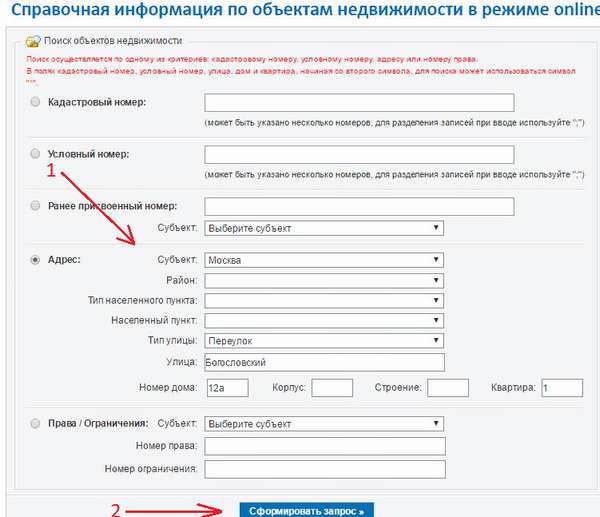

Перед тем, как подать иск, банк обязан напомнить кредитуемому о долге, направив документ. Если это не подействовало и банк подал в суд по ипотеке, тогда прощайтесь с заложенным имуществом, оно отойдет банку и оспорить это невозможно. Тем, кто задумывается, как узнать находится ли квартира под арестом или в залоге, рекомендуем сделать это через сайт росреестра:

- Перейдите на нужную страницу портала.

- Впишите адрес недвижимости или кадастровый номер.

Вводим адрес в росреестре

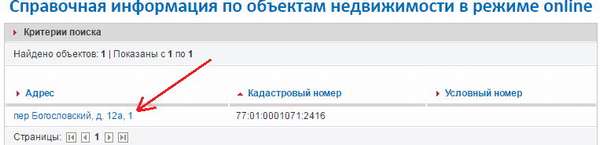

- Отобразятся результаты, кликните по адресу квартиры. Если ничего не найдено, значит в ЕГНР отсутствуют данные.

Смотрим результаты росреестр

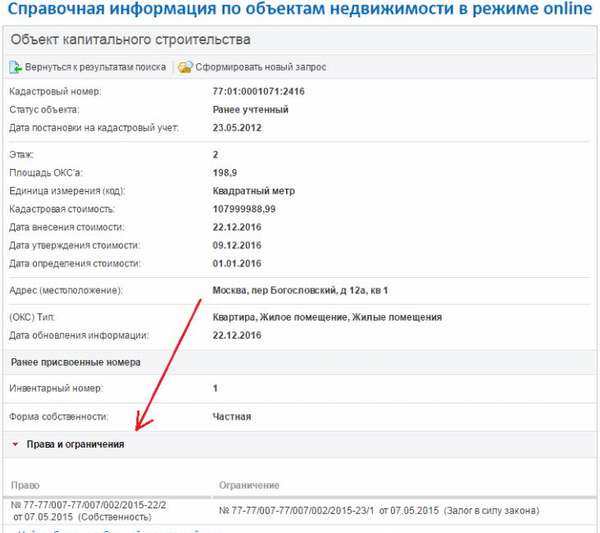

- Откройте раздел «Права и ограничения». Если ограничений нет, строка будет пустой.

Проверка ограничений росреестр

Еще один метод как проверить находится ли квартира в залоге или под арестом — посмотреть выписку.

Определитесь, хороши ли вы знакомы с жилищным законодательством, оно понадобится при отстаивании прав в суде. Если нет, обратитесь к опытному юристу, который добьется максимальной выгоды для вас в ходе судебного производства.

Скорее всего банк повысит суммы штрафов и задолженностей. Поэтому обязательно являйтесь в суд и участвуйте в деле, чтобы постараться снизить их.

Банк вправе попытаться отнять заложенное имущество, если супруги-созаемщики развелись. Если финансовая организация не уверена, что в нынешней ситуации они погасят долги, она забирает залоговое имущество себе, при этом не важно образовалась задолженность или нет. Если недвижимость отнимут, погасить долг по ипотеке все равно придется. В случаях, когда имущество отнимают, суд все равно рассматривает иски о взыскании денег по договору ипотеки.

Если дело касается военной ипотеки, суд в основном на стороне офицеров, редки случаи, когда он позволяет выселить военного. Однако банк может навесить неустойки и компенсации. Подобное происходит из-за неточностей в законодательстве, касающегося военной ипотеки. Все же кредиторы в курсе, что суды симпатизируют офицерам и решают вопрос мирно, не подавая в суд на ипотеку.

Обязательно проверьте кредитное соглашение на неправомерные или недействительные пункты, это можно сделать самостоятельно, опираясь на законодательство или прибегнув к помощи опытного юриста.

Совет! Если вы задумываетесь, как узнать квартира в ипотеке или же нет, посмотрите свидетельство, там ставится отметка об обременении: арестована квартира или нет и прочее, так легко все выясняется.

Судебная практика по ипотеке

В большинстве случаев, судебное дело, касаемое ипотеки, в мировой практике происходит следующим образом:

Банк присылает должнику уведомление о задолженности. Если оно игнорируется, кредитор подает иск в суд, где подробно описывает обстоятельства, которые привели к неприятной ситуации, кредитование лица, просрочившего выплату более не производится. Там же указываются условия, процентная ставка и прочее.

Суд начнет изучение дела и обратит внимание, что заложенная квартира куплена в ипотеку. Однако в качестве залога может быть другое имущество: машины, участок земли и прочее. Если суд постановил выселить должника из заложенной квартиры, а имущество арестовывается вместе со счетами, никакие социальные факторы не спасут, банкротство физических лиц при ипотеке судебная практика не рассматривает, то есть, не важно, что случилось, закон есть закон.

Судебный процесс

Должники редко оспаривают, что брали кредит, ведь это легко доказать. Когда суд рассмотрит представленные обеими сторонами материалы, примет решение изъять заложенную квартиру и продаст ее на публичных торгах по своей цене.

Существует ряд дополнительных моментов в судебной практике:

- каждый человек имеет право на жилье, на это пытается обратить внимание в суде каждый должник, у которого приставы изымают объект, но это бесполезно, суд всегда поддержит банк, ибо его действия законны,

- часто заемщик оспаривает цену по которой суд желает продать жилье, тогда от него требуются доказательства, что она недостаточно высокая, например, заключение независимого эксперта,

- у заемщика есть право на отсрочку до 1 года, для этого нужно предоставить весомые аргументы, например, что он платил как мог, но в силу определенных обстоятельств временно не может, однако, обязательно вернет долг позже,

- суд вправе снизить неустойку, установленную банком, но редко его использует. Кредитуемый может оспорить это с помощью заявления (образец узнавайте в судебном органе) и добиться снижения.

Внимание! Еще раз обращаем внимание, что согласно судебной практики ипотека при банкротстве физ лиц рассматривается в общем порядке, материальное состояние кредитуемого не учитывается.

Если не вносить платежи за ипотеку, спустя несколько месяцев банк начнет взыскание долга и, скорее всего, передаст долг по ипотеке в суд. При этом не важно, по какой причине человек не платит, обанкротился он или еще что-то, в любом случае, либо он погашает долг, либо отнимают имущество на сумму долга. В случае суда, обязательно участвуйте в процессе, чтобы не получить лишние штрафы и пени. Не подставляйте поручителей и созаемщиков, если вы не платите, начнут прессовать их.