Каждый гражданин государства несет почетную обязанность своевременно и в полном объеме исполнять свои финансовые обязанности по перечислению налогов и сборов, установленных действующим в данный момент времени законодательством. Важно понимать, что налог на недвижимость физических лиц – это возможность для исполнительных органов местного самоуправления обеспечивать комфортные условия для проживания всех жителей. На эти отчисления проводятся различные виды благоустройства территорий, ремонтируются детские площадки и места общего пользования, предоставляется право ходить по чистый, хорошо освещенным и безопасным улицам населенного пункта. Поэтому оплачивать все налоги следует своевременно и в полной мере. За счет этих денег происходит функционирование города, поселка или деревни.

Налог на недвижимость физических лиц в 2017 году следовало заплатить до 01 декабря текущего года. Но это налоговые начисления за предыдущий период. Проще говоря, до указанного выше срока необходимо было оплатить начисления по налогу за предыдущий год. А за текущий период начисления будут произведены уже в 2018 году и оплатить нужно будет аналогично до наступления 01 декабря 2018 года.

Сделать перечисление можно несколькими способами:

- с помощью портала Госуслуг (для этого нужно иметь подтвержденную учетную запись, достаточно получить сведения о налоговых начислениях и тут же перейти к оплате с помощью сервисов электронных платежей или банковской карты),

- с помощью терминала или банкомата, достаточно выбрать в выпадающем меню пункт по оплате налогов и сборов и ввести свой ИНН,

- с помощью оператора любого банка при личном посещении,

- во время визита в отделение Почты России.

Для оплаты налога на недвижимое имущество не обязательно иметь бумажного уведомления с суммами расчетов. Их высылают далеко не всем гражданам. Но, между тем, каждый совершеннолетний гражданин, обремененный движимым и недвижимым имуществом, которое является налогооблагаемой базой, обязан следить за своими начислениями и оплачивать их в полной мере в установленный законом срок.

Обратите внимание: налоговый кодекс РФ вменяет в обязанность владельцев недвижимости и транспортных средств самостоятельно извещать ИФНС РФ о своем имущественном положении. Если подобные сведения после приобретения квартиры не поступили своевременно, предусмотрен крупный денежный штраф. Проверяйте реестры и вносите своевременно коррективы. Налог все равно придется заплатить. Лучше это сделать своевременно.

Как рассчитывается сумма?

С 01 января 2016 года согласно постановлению Правительства РФ, сумма налога на недвижимость физических лиц рассчитывается не по инвентаризационной, а по кадастровой стоимости. Налогооблагаемая финансовая база после этого нововведения существенно возросла. Теперь за основу для расчета берется не существенно уменьшенная инвентаризационная оценка жилья, а приближенная к рыночной реальной стоимости объекта недвижимости. Чтобы было понятно, эти две суммы могут отличаться друг от друга в десятки раз. Естественно, что данный закон вызвал бурю возмущения. Но вот пришло время оплачивать налог на недвижимость по новому порядку его начисления. И многие с удивлением обнаружили, что в ряде случаев сумма к оплате оказалась даже меньше, чем была ранее.

Это случилось по причине действия понижающего коэффициента. Он будет увеличиваться постепенно в течение последующих пяти лет. В 2017 году для проведения расчетов ставки за истекший 2016 год применялся коэффициент в 0,2, на следующий год он будет увеличен в 2 раза и составит 0,4 пункта. Далее он будет приниматься в размере 0,6, 0,8 и сведется к единице.

Расчет налога на недвижимость физических лиц начинается с определения соответствия объекта предлагаемому перечню. В него включены следующие регистрируемые виды:

- отдельно стоящие жилые здания и сооружения, предназначенные для бытового использования,

- таунхаусы и иные формы совместной собственности в пропорциональной долевой собственности граждан,

- квартиры, отдельные комнаты, доли в жилых помещениях с учетом выделенных общих мест пользования,

- незавершенный цикл строительства (например, при покупке квартиры в строящемся многоэтажном доме на этапе котлована),

- хозяйственные постройки (гаражи, бани, сауны, отапливаемые теплицы, дачные домики),

- земельные участки, выделенные для реализации ИЖС, ДХ, ФХ и т.д.

Льготы и повышающие коэффициенты

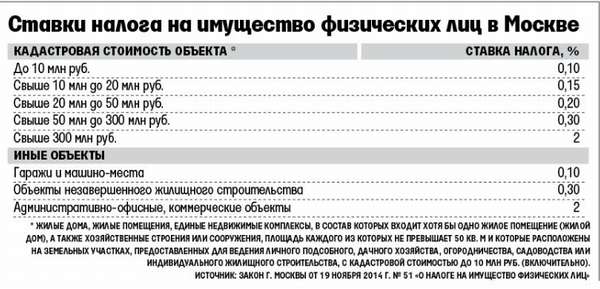

Далее, проводя расчет размер налога на недвижимость физических лиц, нужно принять во внимание действующие повышающие коэффициенты и налоговые льготы. Так, в городах федерального значения (а к ним на данный момент относятся Севастополь, Санкт Петербург и Москва) может быть увеличение ставки действующего налога до 3-х кратных величин.

Между тем действуют налоговые льготы, предусмотренные для всех без исключения граждан:

- сидка до 50 % для пенсионеров, тружеников тыла, ветеранов ВОВ, участников боевых действий, инвалидов по состоянию здоровья 1-3 группы,

- вычет из налогооблагаемой базы 10 квадратных метров для комнаты, 20 квадратных метров для отдельной квартиры и 50 квадратных метров для отдельно стоящего дома.

Льготы предоставляются только на один объект недвижимости. Таким образом если в собственности гражданина находится две квартиры, то налоговый вычет в 20 квадратных метров может быть применим только к одной из них.

Как рассчитать: какой налог на недвижимость будет

Перед тем как рассчитать налог на недвижимость для физического лица, нужно используя кадастровый реестровый номер объекта, найти на официальном сайте Росреестра информацию о его кадастровой стоимости. Эта величина будет базовой налогооблагаемой базой. Кадастровый номер можно посмотреть в свидетельстве о регистрации права собственности.

Допустим, в вашем владении находится квартира 60 квадратных метров, и её кадастровая стоимость составляет 2 000 000 рублей. Больше у вас жилых объектов в ответственности нет. Поэтому применим налоговый вычет 20 квадратных метров. Поэтому налогооблагаемая базовая сумма будет меньше. Чтобы её узнать, разделим 2000 000 на 60 м2 и получим стоимость 1 м2 – 33 333 рубля. Умножаем на 40 кв. метров (60 – 20 по льготе) и получаем налогооблагаемую базу в 1 333 333 рубля. Исходя из этой стоимости и будет проведен расчет налога. Ставку для расчета нужно узнать в исполнительных органах местного самоуправления (горисполкоме) или в ФНС по месту вашей прописки.

Обратите внимание! Существует также понятие технического износа эксплуатируемого здания. Узнать его можно у кадастрового инженера в бюро технической инвентаризации по месту расположения объекта. Указанная выше стоимость уменьшается на этот процент износа.

Допустим, что после корректировки с учётом эксплуатационного износа осталась налогооблагаемая стоимость в 1 200 000 рублей. Теперь можно узнать, какой налог на недвижимость с физического лица нужно будет заплатить. Для этого нужно умножить на процентную ставку имущественного налога. В большинстве регионов она равняется 0,1 %. Получается 1 200 000 * 0,1% = 1200 рублей. А теперь умножим на понижающий коэффициент 0,6 и получим окончательную сумму к оплате 720 рублей.

Налог на продажу недвижимости физических лиц

Также стоит рассмотреть налог на продажу недвижимости физических лиц, который должен оплачиваться в размере 13 % от суммы сделки (стоимость проданного объекта недвижимости). Расчеты здесь очень простые. Допустим вы продали квартиру стоимостью в 2000 000 рублей. Сумма налога составит 260 000 рублей (13%).

От оплаты этого налога освобождаются лица, которые владели проданным имуществом в течение срока, превышающего установленные законодательством пределы. Срок этот составляет 3 года. Распространяется на все формы приобретения недвижимости (наследование, дарение, приватизация, ипотечное кредитования, покупка с использованием сертификатов материнского капитала или программы «Молодая семья»). Лица, владеющие недвижимостью более 3-х лет, освобождаются от оплаты НДФЛ после продажи.

Сроки оплаты

Срок оплаты налога на недвижимость физических лиц традиционно установлен действующим законодательством до 01 декабря года, следующего за отчетным календарным периодом. Это означает, что до 01 декабря 2017 года нужно было оплатить все свои налоги за прошлый, 2016 год. А вот до 01 декабря 2018 года нужно будет оплатить налоги физических лиц за 2017 год.

Оплата налога на недвижимость физических лиц, которая была продана также оплачивается в следующем году. Для этого необходимо своевременно подать налоговую декларацию по форме 3-НДФЛ. По ней же можно рассчитывать и на налоговые вычеты.