Получение дохода — основополагающий фактор в жизни каждого гражданина развитой страны, который так или иначе зависит от собственных денег. При наличии стабильной официальной зарплаты человек может позволить себе пользование тем или иными благами, предлагаемыми ему в различных сферах экономики.

Однако, государство также предлагает населению множество комфортных услуг в связи с проведением социальной политики, которыми пользуется большинство граждан, порой даже не замечая их. Это и школы с детскими садами, поликлиники с больницами, различные культурные учреждения. Сюда же относится и содержание социально незащищённых слоёв населения и прочие государственные привилегии.

Все подобные социальные программы финансируются по большей части из казны государства, которая, в свою очередь, должна постоянно пополняться. Конечно, Россия — великая энергетическая держава, которая получает огромные доходы от экспорта нефти и газа, но этого не всегда хватает, и в жизни своей страны должны участвовать все трудоспособные граждане в виде уплаты подоходных налогов со своих доходов. Эти налоги называются НДФЛ.

Оплата налогов

Что такое декларация 3-НДФЛ

Все налоги, исчисляемые с доходов физических лиц, тщательно контролируются государством при помощи специализированной инспекции ФНС. Происходит это в связи с тем, чтобы физические и юридические лица исполняли свои обязательства в полном объёме и в срок. Для тотального учёта каждого налогоплательщика было введено понятие уникального его номера, или ИНН, который участвует как основной шифр лица в базе данных налоговиков.

Для формирования отчётности определения налогового удержания на данный ИНН гражданина существует специальная форма 3-НДФЛ.

Информация! 3-НДФЛ — утверждённый на всех государственных уровнях универсальный документ, который ежегодно собирает в себе все сведения о доходах и расходах физических лиц, на расчёте разности между которыми определяется налогооблагаемая база, с которой и взыскивается налог в бюджет страны.

В НДФЛ заносятся основные сведения о следующих операциях:

- Доходы от трудовой деятельности, полученные гражданами на протяжении отчётного периода.

- Все периодические поступления от владения торгующихся на бирже ценными бумагами, а также процентов и дивидендов по банковским вкладам и от участия в различных инвестиционных государственных и коммерческих фондах.

- Разовые приходы от продажи собственности, которое подлежит обязательной регистрации (недвижимое — квартиры, дома, участки, гаражи и пр., движимое — автомобили, мотоциклы, квадроциклы, катера, гидроциклы, самолёты). Также сюда относится наследство, выигрыши и случайная прибыль от участия в различных азартных мероприятиях.

- Затраты на проведение медицинского обслуживание, выходящих за рамки ДМС, приобретение лекарств, обучение ребёнка, а также дополнительные программы в рамках учёбы.

- Покупка крупных объектов жилой недвижимости, оформление ипотечных кредитов.

Для каждой из операций в декларации отведены специальные листы, подлежащие заполнению.

Готовая декларация предоставляется в налоговую инспекцию вместе с комплектом бумаг, подтверждающих доход и расходы населения, которая тщательно анализируется сотрудниками, а в результате гражданину представляется к погашению сумма налогового взыскания или вычета.

Горячая линия ФНС

Где взять бланк и к кому обратиться для заполнения 3-НДФЛ

Заполнить декларацию 3 НДФЛ

Предоставлять декларацию должен каждый гражданин РФ, однако это совсем не означает, что именно он должен её заполнять, так как большое количество специальных терминов и числовых кодов могут понять только профессионалы. В связи с этим, периодическая отчётность трудоустроенных граждан оформляется в подавляющем большинстве случаев налоговым агентом, функции которого берёт на себя работодатель, а работнику остаётся только добросовестно выполнять все должностные инструкции и получать зарплату за вычетом причитающегося налога.

Однако, при начислении разовых прибылей от продажи недвижимости или внезапных поступлений денежных средств, с кодами дохода отличными от ведения трудовой деятельности, гражданин либо нанимает разового налогового агента, обращаясь за помощью к специализированным организациям или подкованным в юриспруденции частным лицам, либо пытается составить документ самостоятельно, пользуясь пошаговыми инструкциями и 3-НДФЛ образец заполнения.

Бланк 3-НДФЛ можно скачать по ссылке , в формате excel, так как последние годы инспекторы всё строже относятся к качеству заполнения её и разборчивости букв, что связано с переходом на машинную проверку. Однако, никто не мешает гражданину распечатать документ и попробовать заполнить его от руки при условии соблюдения печатного шрифта и правил каллиграфии с использованием образца 3-НДФЛ.

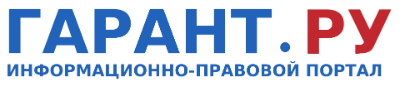

3-НДФЛ, титульный лист

Как правильно заполнить 3-НДФЛ

Заполнить 3-НДФЛ онлайн

Как заполнить 3-НДФЛ? Налоговая декларация состоит из 19 листов, и каждый из них, чаще всего, заполнять не обязательно, так как в течение отчётного периода для гражданина все события, описанные в ней, скорее всего, не могли наступить. Однако, сдаётся всегда полный бланк с частью незаполненных страниц, который имеет следующее содержание:

- Титульный лист. Содержит в себе номер корректировки документа, код налогового периода, а также номер налоговой службы по месту регистрации налогоплательщика. Далее указывается подробная требуемая информация о налогоплательщике, по сути, все паспортные данные гражданина. Также, необходимо указать код категории налогоплательщика в декларации 3-НДФЛ.

- Раздел 1. Информация о калькуляции налогов, которые необходимо внести или наоборот, компенсировать из бюджета государства за прошедший период.

- Раздел 2. Калькулятор налогооблагаемой базы по признаку всей полученной прибыли за отчётный период на территории РФ.

- Лист А. Заносятся все данные, связанные с доходами, полученными в пределах нашей страны.

- Лист Б. То же, что и лист А, однако необходимо указать иностранные компании, которые обеспечили прибыль физическому лицу.

- Лист В. В пустые поля вписываются достоверные данные о доходах физлица, если он является полноправным хозяйствующим субъектом и ведёт собственную предпринимательскую активность с получением доходов.

- Лист Г. Представляются все доходы в ненатуральной форме или полученные таким способом, который не подлежит налогообложению.

- Лист Д1. Фиксируются расходные статьи физического лица за завершённый налоговый период, которые могут помочь получить налоговый вычет — приобретение объектов жилой недвижимости, в том числе, организация строительной деятельности для будущего частного использования. Основной критерий на данном листе в 3-НДФЛ — код наименования объекта 010.

- Лист Д2. В пустых графах вписываются все разовые доходы, имевшие место от продажи недвижимого или движимого имущества, а также от реализации акций, облигаций и других бумаг с объявленной ценностью. Наименование источника выплаты в 3-НДФЛ что писать? Выплаты поступят из отдела ФНС, указанном в титульном листе декларации.

- Лист Е1. Предназначен для составления справки 3-НДФЛ для налоговой на возврат причитающихся по закону физлицу имущественных налоговых вычетов с уплаченных процентов подоходного налога, при наличии основания для выплаты компенсации для налогоплательщика с кодом 760. Предоставляются в случае приобретения физлицом жилой недвижимости в ипотеку, либо за собственные деньги. Многие налогоплательщики задаются вопросом — что ставить год начала использования вычета 3-НДФЛ — данная опция действует, как правило, 3 года, поэтому если квартира была куплена в 2014 году, то при отчёте за 2017 год вычеты можно запросить ещё и за 2015 и 2016 годы, а если образуется остаток — перенести его на 2018 и последующие годы, обеспечив полный возврат НДФЛ 3-НДФЛ.

- Лист Е2. Рассчитываются прочие налоговые вычеты согласно статье 219 НК РФ, в следствие покупки медикаментов или оплаты услуг вынужденного лечения, а также, вложение денежных средств в различные инвестиционные фонды.

- Лист Ж. Происходит калькуляция причитающейся компенсации по начисленным налогам тем лицам, которые согласно законодательству, имеют статус льготников, полностью или частично освобождённых от налогового обременения.

- Лист З (на пяти страницах). Налогоплательщик обязан представить подробный расчёт дохода, полученный от операций с ценными бумагами, не связанный с их реализацией.

- Лист И (на двух страницах). Сведения о доходе физлиц от участия в различных сообществах, базирующихся на ведении инвестиционной деятельности.

- Заключение. Последняя страница декларации представляет собой поля для расчёта дохода от продажи физлицом недвижимости.

3-НДФЛ, лист Д1

Перед заполнением декларации 3-НДФЛ необходимо тщательно проанализировать все доходы и расходы, имевшие место в предыдущем году, с января по декабрь. Ввиду того, что голую декларацию в инспекции ФНС никто рассматривать не будет, необходимо заранее собрать в отдельную папку все документы, которые доказывали бы легальность дохода граждан (справка 2-НДФЛ, договора о выполнении услуг, купли-продажи, аренды и т. д.), и расходов (чеки, квитанции, платёжные поручения с отметками банка и пр.).

Как заполнять 3-НДФЛ? Заполнение налоговой декларации надо вести точно, указывая каждую статью дохода или расхода, с расчётом всех цифр, перепроверкой их, так как в случае наличия ошибок при рассмотрении, в принятии решения по налоговому вычету или прочим операциям может быть отказано, и документ в любом случае придёт на корректировку. Заполнению подлежат только те листы, которые актуальны к реальным операциям физлица на отчётный период. Пример заполнения 3-НДФЛ можно посмотреть по ссылке.

Альтернативные способы заполнения и подачи декларации 3-НДФЛ

Декларация по форме 3-НДФЛ может быть также заполнена при наличии аккаунтов на официальном сайте «Госуслуг» или ИФНС .

Как заполнить 3 НДФЛ на налоговый вычет за обучение

Оба портала имеют схожие интерфейсы, обладающие следующими преимуществами по сравнению с классическим способом заполнения:

- Все личные данные заранее зарегистрированы в портале, поэтому ошибку в них сделать просто невозможно.

- Заполнение декларации происходит последовательно от страницы к странице, а интеллектуальная система не даёт перейти к следующему контенту при незаполненном предыдущем.

- После отправки декларации есть возможность онлайн наблюдать за её рассмотрением и принятием положительного решения, либо отказа.

- При заполнении корректировок уже имеется готовая форма, которую нужно лишь исправить в нескольких местах, что невозможно при заполнении от руки.

- Форма содержит в себе все формулы для расчёта налогов и вычетов, налогооблагаемой базы таким образом, что заявителю необходимо лишь ввести первоначальные данные, а система выдаёт готовый расчёт.

Обратите внимание! Подобный способ подачи декларации наиболее предпочтителен как для налогоплательщика, так и для инспекторов, так как электронная база данных не занимает много места на полках, и утеря части документов в ходе проведения камеральной проверки, связанная с человеческим фактором, невозможна.

Сложность заполнения 3-НДФЛ для обычного человека

Способы и сроки подачи и рассмотрения декларации 3-НДФЛ

Любая заполненная декларация 3-НДФЛ должна незамедлительно попасть на анализ в отдел инспекции ФНС. Сделать это можно тремя основными путями.

- Явившись лично в районную налоговую, дождавшись очереди, через окно обслуживания населения. Необходимо знать адрес и часы работы учреждения.

- Отправив посредством «Почты России» заказным письмом с обратной связью после получения его адресатом.

- Через описанные выше «Госуслуги» или сайд ФНС, необходимо лишь кликнуть «отправить» после окончания составления данного документа.

Каждый налогоплательщик имеет право выбора наиболее удобного для него способа подачи документов. Однако, в случае, если отправка произошла не через порталы электронных сервисов, то обратная связь будет тяжелее, чем при онлайн общении, что особенно актуально при наличии в декларации ошибок и недочётов.

Важно! Касательно сроков подачи, регламентом установлен крайняя дата — 30 апреля, до которой производится приём налоговой отчётности от населения. Всё, что было сдано после этой даты, считается нарушением срока, и на гражданина может быть наложено штрафное взыскание. Сама оплата рассчитанного налога должна быть произведена до 15 июля того же года, когда сдаётся декларация 3-НДФЛ.

Декларация проходит проверку на протяжении 90 дней, причём, срок может растянуться, если в ходе анализа будут выявлены многочисленные корректировки. Таким образом, дата окончания проверки и погашения налогового требования — вещ не взаимосвязанные между собой. Эти процессы могут проходить последовательно исключительно при сдаче отчётности в январе-феврале года, следующего за отчётным.

Обратите внимание! Если гражданин претендует на налоговые вычеты, оговоренные в законодательстве, он должен дождаться окончания проверки — 90 дней, потом, уведомления — ещё 10 дней, и после этого только ждать деньги на своём счету в течение 30 календарных дней.

Необходимость знания законов

Декларация 3-НДФЛ — обыденный документ для налоговиков или бухгалтеров на предприятии, но достаточно новый для обычного гражданина. Поэтому если в жизни налогоплательщика произошли события, обязывающие сдать отчётность, то ему необходимо либо изучить порядок её заполнения и хорошо поработать над документом, либо заказать услугу на стороне, что бывает гораздо проще. У профессионального юриста имеются все базы для заполнения и опыт составления подобных документов, к тому же, он примет на себя всю ответственность в ходе корректировок документа при наличии таковых.